大部分物流企業常見虛開增值稅發票包括3種情形:

1、向甲方購物,通過甲方介紹或者同意甲方的安排,接受乙方開具的發票;(接受第三方開票)

2、購買甲商品,開具乙商品的發票;(改變商品名稱開票)

3、沒有購物直接買發票。(完全虛開發票)上述3種情形,都是接受“虛開增值稅發票”,所以說物流老板們不要再購買發票,金稅三期會罰到你破產!

白條做賬不合規,企業應及時排雷白條行為不可取,請各位物流老板警惕!那么作為物流公司,無法取得進項、取得的進項不合法,到底該如何破局?目前市場上常見的辦法有幾個,方法一:讓掛靠的個體戶司機去稅務局代開運輸發票,但是只能開普票并不能進行抵扣。方法二:物流企業通過網絡貨運平臺將掛靠車輛的運輸業務全部通過平臺運輸,通過網絡貨運的相關稅籌進行結算代開。

梳理了一下,白條入帳問題主要涉及以下幾個方面:

并不能進行抵扣。方法二:物流企業通過網絡貨運平臺將掛靠車輛的運輸業務全部通過平臺運輸,通過網絡貨運的相關稅籌進行結算代開。

梳理了一下,白條入帳問題主要涉及以下幾個方面:

白條允不允許入賬?

從會計角度看,會計的主要目的,是為了客觀真實反映企業生產經營活動的過程和結果。《會計法》第十四條規定:會計機構、會計人員必須按照國家統一的會計制度的規定對原始憑證進行審核,對不真實、不合法的原始憑證有權不予接受,并向單位負責人報告。

從上述規定可以看出,我國會計制度對于原始憑證以真實性為第一原則,對憑證的形式并未做絕對限制,并沒有明文禁止“白條”用作會計原始憑證。

從稅收角度看,稅法以公平稅負和保障國家財政收入為主要目的,因此對于危害稅收征管的“白條”必然嚴格禁止。但是,不是所有的真實業務都能取得發票,也不是所有入賬的白條都會危害到稅收的征管,完全禁止白條入賬會引發不公平和違反會計的真實性原則。

對此,稅法也有明確的政策規定,如《關于企業所得稅若干問題的公告》(國家稅務總局公告2011年第34號)規定:對企業當年度實際發生的相關成本、費用,由于各種原因未能及時取得該成本、費用的有效憑證,允許在預繳季度所得稅時,可暫按賬面發生金額進行核算。試想,如果稅法不允許入賬,談何“賬面發生額”?

尤其是《企業所得稅稅前扣除憑證管理辦法》(國家稅務總局公告2018年第28號)的出臺,打通了“不合規外部憑證不得作為稅前扣除憑證——換開合規外部憑證——因特殊原因不能換開——具有相應資料可以證實支出真實性——允許扣除”這一稅前扣除管理流程,既尊重事實又寬嚴相濟,對不合規憑證給了納稅人補救機會,切實有效保障了納稅人的正當權益。

綜上,筆者認為,至少兩種情況下白條應允許入賬,一是“客觀不能”導致無法取得發票時的白條,二是不危害稅收征管的白條 。

當然,對于不真實、虛假的白條,絕對不允許入賬。

白條應不應該入賬?

既然允許白條入賬,那么到底是入賬對納稅人有利,還是不入賬對納稅人有利?答案是入賬有利。

首先,從會計角度,會計的主要目的是為了客觀真實反映企業生產經營活動的過程和結果,因此只有入賬才能準確核算,滿足內部管理的需要。

其次,從稅務角度看,《關于企業所得稅若干問題的公告》(國家稅務總局公告2011年第34號)規定:企業當年度實際發生的相關成本、費用,由于各種原因未能及時取得該成本、費用的有效憑證,企業在預繳季度所得稅時,可暫按賬面發生金額進行核算;但在匯算清繳時,應補充提供該成本、費用的有效憑證。

另外,《企業所得稅稅前扣除憑證管理辦法》(國家稅務總局公告2018年第28號)第十三條、十五條等條款,分別規定了不同情形下企業未取得發票的后續補救措施。這些補救措施都有一個前提,那就是必須先入賬。也就是說,只有當時入了帳,后面才有補救的機會。

當然,如果當時未入賬也不是完全沒有補救措施,《辦法》十七條規定:企業以前年度應當取得而未取得發票、其他外部憑證,且相應支出在該年度沒有稅前扣除的,在以后年度取得符合規定的發票有不超過五年的追補期限。但是往前追溯可能涉及到賬務及申報數據的調整、虧損結轉以后年度彌補、申請退稅等大量工作,比較麻煩。

最后,從行政處罰角度看,新舊《發票管理辦法》對于“白條入賬”行為規定的法律責任基本一致,即“責令改正,可以處1萬元以下的罰款“。條文中用的是“可以”一詞,而不是“并”字,說明稅務機關有權依據具體情況自由裁量。所以確切地說,不是所有未按規定取得發票都應承擔法律責任,如果業務真實但因客觀原因不能取得發票,則應不予處罰或減輕處罰。

另外,《行政處罰法》第二十七條、國家稅務總局關于發布《稅務行政處罰裁量權行使規則》的公告(國家稅務總局公告2016年第78號)第十五條都對“主動消除或者減輕違法行為危害后果”的情形,規定了從輕或減輕處罰措施。也就是說,納稅人白條入賬后,只要及時采取補救措施,一般處罰都較輕微。

入賬的白條怎樣補救扣除?

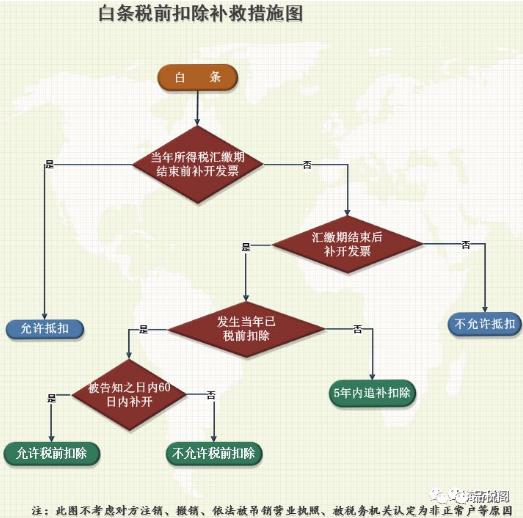

對于這個問題,《關于企業所得稅若干問題的公告》(國家稅務總局公告2011年第34號)第六條,《企業所得稅稅前扣除憑證管理辦法》(國家稅務總局公告2018年第28號)第十三條、十五條、十七條等條款對不同情況下如何補救扣除作了詳盡的規定,總結如下圖:

注:不考慮對方為從事小額零星經營業務等特殊情況

通過學習《辦法》相關條款,筆者認為白條補救扣除的基本原則是:“遲補不如早補、被動補不如主動補”,就是說當年所得稅匯算清繳期結束后補開發票不如匯算清繳期結束前補開發票,被稅務機關發現后被動補開不如主動自行補開,這也是對納稅人最有利的補救方法。

發生當年未稅前扣除,以后年度補開發票,是否必須追補扣除?

相關政策:企業以前年度應當取得而未取得發票、其他外部憑證,且相應支出在該年度沒有稅前扣除的,在以后年度取得符合規定的發票、其他外部憑證或者按照本辦法第十四條的規定提供可以證實其支出真實性的相關資料,相應支出可以追補至該支出發生年度稅前扣除,但追補年限不得超過五年--《辦法》第十七條。

對上述規定有如下幾種觀點:

觀點一:只允許追補至發生年度扣除。根據權責發生制原則,不得改變稅費扣除的所屬年度,應追補至該項目發生年度計算扣除。例如:2017年,M公司發生一筆費用8000元,因匯算清繳未取得發票做了納稅調增,2019年該公司取得了發票,應該如何稅務處理呢?按照上

述觀點:允許扣除,但是不能違反權責發生制和配比原則,應追溯調整到2017年扣除。

觀點二:可選擇在當年扣除或追溯補扣。理由是《辦法》第十七條表述的是“可以”,也就是說納稅人可以選擇追補,也可以選擇直接在當年扣除!

網絡貨運平臺指南基本傾向第二種觀點。為何是基本?因為我認為此觀點正確但不夠嚴謹,應該按照重要性原則進行分類處理。對于對當期損益和財務狀況影響很大的支出,應嚴格按照權責發生制追補至發生年度扣除;對當期損益影響輕微的支出,可直接在當年扣除。

這么處理的理由是:小額支出對當期損益和財務狀況影響很小,而且如果非要追補至發生年度扣除,假如追溯調整后發生年度虧損,則需結轉以后年度彌補,就可能導致辦理退稅、調整納稅申報表等大量繁瑣的程序性工作。這會影響征納雙方的效率,與《辦法》“放管服”的起草理念也不相符。

未付款的支出能不能稅前扣除?

《企業所得稅稅前扣除憑證管理辦法》第二條規定,本辦法所稱稅前扣除憑證,是指企業在計算企業所得稅應納稅所得額時,證明與取得收入有關的、合理的支出實際發生,并據以稅前扣除的各類憑證。

此辦法第四條規定對稅前扣除憑證在管理中遵循的三性之一“真實性”的解釋:真實性是指稅前扣除憑證反映的經濟業務真實,且支出已經實際發生。

《辦法》出臺后,各路大咖對此紛紛解讀,其中關于何謂實際發生的爭議最大,主要有兩種觀點:

觀點一:實際發生=實際支付。認為只有付款或者給付了相應的對價才叫實際發生,才能稅前扣除。我認為這種觀點的主要問題是將《企業所得稅法實施條例》第九條規定確定的原則曲解為收入實現權責發生制原則,支出(費用)實現收付實現制,顛覆了企業應納稅所得額的計算原則。

觀點二:實際發生≠實際支付。認為“支出真實且已實際發生”中的“支出真實”是指“會計確認的經濟業務真實”,“實際發生”并非“實際支付”,而是指因固定資產已經使用、貨物已經銷售、勞務已經提供、租賃期已經開始、資金已經占用等實際發生的經濟業務應歸屬于當期的成本(損益類)、期間費用、稅金(指記入損益的稅金)、損失等;認為只要經濟業務真實發生,哪怕銷售方因為未到增值稅納稅義務發生時間而沒開具發票,也可以稅前扣除。

理論上來看,觀點二有不可辯駁的正確性。但是從征管的角度,此觀點與28號公告強調的以票扣稅總體原則相悖,有時會導致“憑票扣除”被撕開一個大口子,形成了只要掛“應付賬款”就可以無票在企業所得稅前扣除的現象。

網絡貨運平臺指南的理解是:“支出實際發生”指的是經濟業務真實發生且支付義務已產生,而“支付實際發生”指的是已經付了款或者給付了相應的對價,二者內涵不同,實際發生≠實際支付,故我基本支持第二種觀點。

但是網絡貨運平臺指南還認為,一項支出能否稅前扣除不僅要滿足支出實際發生這一前提,還必須具有合法憑證這個關鍵條件。《辦法》第二條規定:“稅前扣除憑證是指企業在計算企業所得稅應納稅所得額時,證明與取得收入有關的、合理的支出實際發生,并據以稅前扣除的各類憑證”。也就是說,“支出實際發生”只能確定稅前扣除的范圍和標準,而合法憑證才是稅前扣除的依據,二者缺一不可,就像出國旅游,辦理簽證是首要條件,但到了景點還得買門票。

此外,《企業所得稅法實施條例》第九條規定:“企業應納稅所得額的計算,以權責發生制為原則,屬于當期的收入和費用,不論款項是否收付,均作為當期的收入和費用;不屬于當期的收入和費用,即使款項已經在當期收付,均不作為當期的收入和費用。本條例和國務院財政、稅務主管部門另有規定的除外”。由此可見,支出準予稅前扣除還得符合權責發生制要求,否則會違反《企業所得稅法》關于企業應納稅所得額計算的根本原則。

http://www.fjsiyun.com